Перед тем, как достичь своей цели и стать бизнесменом, надо представлять, что поджидает на этом нелегком пути начинающего предпринимателя. И первым местом, откуда начинается путь индивидуального предпринимателя, является инспекция Федеральной налоговой службы (ИФНС). Здесь производится регистрация ИП, и с момента этой регистрации предприниматель принимает на себя установленные законом права и обязанности.

Регистрация в налоговой инспекции

Каждый налогоплательщик должен подать налоговую декларацию в налоговый орган один раз в год. Налоговые органы организуются на местном уровне. Ответственность несет налоговая служба по месту нахождения соответствующей компании. С созданием компаний регистрация происходит в ответственном налоговом органе с представлением так называемого «вопросника по налогам». Анкета заполняется налоговыми органами только после того, как они были созданы.

С наиболее важными видами сбора налогов осуществляются авансовые платежи, которые компенсируются фактическим налоговым обязательством в ежегодной налоговой декларации. Налоговая декларация должна быть представлена до 31 мая следующего года. Однако этот срок можно продлить по запросу. В зависимости от ожидаемой суммы налогов, подлежащих уплате, налоговые органы могут определять период уплаты налогов.

Первейшей и самой главной обязанностью перед государством является своевременная и полная уплата налога. Налоговая декларация для ИП является основным документом, в котором исчисляется и фиксируется сумма подлежащего оплате налога.

Декларация предоставляется в налоговую инспекцию в строго установленные законом сроки, иначе в отношении налогоплательщика предусмотрены жесткие санкции (штрафы и пени). Вид и форма налоговой декларации зависит от системы налогообложения, которая выбирается индивидуальным предпринимателем на момент регистрации, либо изменяется в процессе деятельности.

Налоговые органы предоставляют информацию по налоговым вопросам. Тем не менее, компаниям в частности следует обратиться за помощью к консультанту по налогам, чтобы обеспечить, чтобы налоговая декларация была завершена как можно более благоприятно. Сотрудники платят налог на заработную плату - особый термин для подоходного налога, выплачиваемого сотрудниками. Работодатель обязан вычесть налог на заработную плату непосредственно из заработной платы работника и ежемесячно выплачивать его в налоговую инспекцию.

По этой причине работники, не получающие доходы от неплатежеспособности, не обязаны представлять годовую налоговую декларацию. Налоговые декларации по подоходному налогу, налогу на заработную плату и налогу на добавленную стоимость могут быть легко представлены в налоговую инспекцию в электронном виде. Представленная в электронном виде налоговая декларация является обязательной для бизнес-операторов. Информация, формы и программные продукты для подачи электронной налоговой декларации доступны на следующих веб-сайтах.

Для каких видов налогообложения необходима налоговая декларация?

| Система налогообложения | Налог | Описание |

| Общая система | НДС(налог на добавленную стоимость) | Облагается этим налогом реализация товаров (работ, услуг).НДС, уплаченный по приобретенным товарам (работам, услугам), уменьшает сумму исчисленного к уплате НДС. |

| НДФЛ(налог на доходы физических лиц) | Облагаются все доходы, полученные от предпринимательской деятельности с учетом уменьшения на предусмотренные законодательством вычеты. | |

| ЕСХН | Единый сельскохозяйственный налог | Отменяет исчисление и уплату НДС (кроме ввоза на территорию РФ и по договору простого товарищества), НДФЛ (кроме определенных видов дохода) и налога на имущество (используемое в предпринимательстве). Применяется для налогообложения доходов сельскохозяйственных товаропроизводителей. |

| УСН | Упрощенная система налогообложения | Отменяет исчисление и уплату НДС (кроме ввоза на территорию РФ), НДФЛ (кроме определенных видов дохода) и налога на имущество (используемое в предпринимательстве). Применяется для налогообложения доходов ИП по упрощенной схеме |

| ЕНВД | Единый налог на вмененный доход | Применяется для налогообложения отдельных видов деятельности, установленным законодательством, полный и закрытый перечень которых приведен в Налоговом кодексе (НК РФ). |

| Все системы налогообложения | Акцизы | Налог на производство и реализацию определенных видов товаров, конкретный перечень которых определяется законодательством. К ним относятся: этиловый спирт и содержащая его продукция, табачная продукция, бензин и дизельное топливо. |

| Налог уплачивается предпринимателями, признанными пользователями недр в соответствии с законодательством РФ |

Необходимо отметить, что два последних налога являются довольно специфическими и индивидуальный предприниматель исчисляет и уплачивает их только при наличии объекта налогообложения вне зависимости от применяемой системы уплаты налогов.

В соответствии с законодательством о налоге на прибыль каждая торговля зависит от того, насколько вы управляете ею в Германии. Бизнес, который вы работаете, когда вы. Характер их деятельности не имеет значения. В одной компании работает только одна компания. Если компания осуществляет другую деятельность в дополнение к коммерческой деятельности, она также рассматривается как коммерческая деятельность.

Вы должны электронным образом перевести декларацию о налоге на прибыль в налоговую инспекцию. Это также относится к соответствующему. Торговый баланс с учетными записями и отчетами о прибылях и убытках. . Этот сертификат имеет функцию электронной подписи и служит для целей безопасности. От отправленных данных.

Более того, законодательством запрещено переходить на упрощенную систему уплаты налогов предпринимателю, который осуществляет производство подакцизных товаров или добычу и реализацию полезных ископаемых (кроме общераспространенных).

Также следует иметь в виду особенности исчисления налогов и заполнения деклараций ИП по следующим налогам на 2014 год:

Зарегистрируйтесь вовремя, чтобы своевременно подать налоговую декларацию. Налоговый орган рассчитывает налог. Это составляет 3, 5 процента от торгового дохода для всех коммерческих предприятий. В случае физических лиц, а также партнерств, налоговая служба заранее сокращает торговый доход на сумму 500 евро. Кроме того, ставка налога в 3, 8 раза превышает стоимость торгового налога в контексте расчета потолка.

Как и куда необходимо сдать декларации

Налоговая служба отправит вам сумму налога вам и муниципалитету, в котором вы работаете. Впоследствии муниципалитет умножает расчетную сумму налога на ставку накладных расходов. Результатом является торговый налог, который устанавливается против вас с принятием решения. Ставка варьируется от одного муниципалитета к другому, но составляет не менее 200 процентов.

- При расчете НДС в зависимости от вида товара (работы, услуги) или способа реализации применяется ставка 0% (при вывозе товара за пределы РФ), 10% (при реализации определенного перечная продовольственных товаров, товаров для детей, медикаментов) или 18% (прочие товары, работы, услуги). Основным налоговым документом, отражающим начисление НДС по каждой операции, является счет-фактура. Порядок ее заполнения указан в НК РФ. Если предприниматель находится на общей системе налогообложения и выручка от реализации товаров (работ услуг) за три месяца подряд меньше 2 млн. руб. (без учета налога), то он может освобождаться от обязанностей налогоплательщика по НДС на 12 месяцев. Для этого надо представить в ИФНС письменное уведомление и подтверждающие документы. Это положение не распространяется на ИП, реализующих подакцизные товары в течение этих 3 месяцев. Продлить освобождение можно через год.

- НДФЛ исчисляется по ставке 13% (за исключением особо установленных законодательством случаев). При расчете НДФЛ установлена система вычетов: стандартные, имущественные, социальные, профессиональные. К профессиональным вычетам для индивидуального предпринимателя относится сумма фактически произведенных в налоговом периоде и документально подтвержденных расходов. Если сумма фактически произведенных расходов не может быть подтверждена документально, то принимается вычет расходов по нормативу в размере 20% от суммы дохода (при получении авторских вознаграждений норматив расходов изменяется).

- Переход на ЕСХН производится в добровольном порядке при условии, что доля произведенной и реализованной сельхозпродукции (включая первичную переработку) превышает 70% от всего полученного дохода. Исчисление налога производится на разницу между фактически полученным доходом и фактически произведенными расходами по ставке 6%.

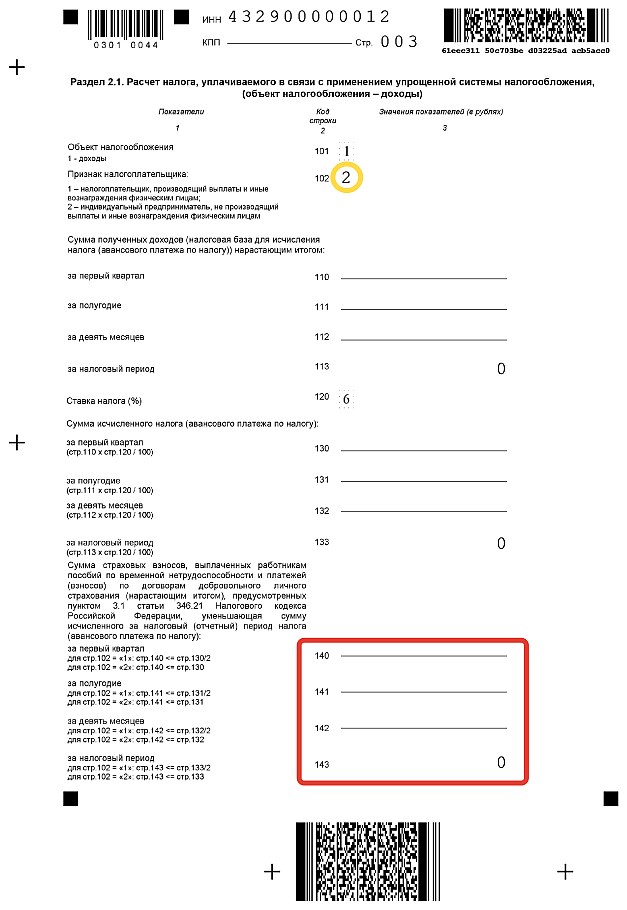

- Законодательством предусмотрено два варианта уплаты налога при УСН - 6% от суммы дохода и 15% от разницы между доходом и расходом. Переход на упрощенную систему налогообложения производится в добровольном порядке. При желании в следующем году исчислять налоги по упрощенной системе, следует подать уведомление в налоговый орган до 31 декабря предшествующего года. При этом среднесписочная численность работников ИП не должна превышать 100 чел. Вновь созданные ИП сообщают о желании перейти на УСН в течение 30 календарных дней после регистрации. УСН позволяет предпринимателю максимально упростить учет совершаемых хозяйственных операций. Заполнение декларации ИП, находящегося на УСН, производится на основании книги доходов и расходов, в которую заносятся все операции. При этом учитываются суммы фактически полученных доходов и фактически уплаченных расходов.

- ЕНВД может применяться одновременно с общей, упрощенной системой налогообложения, единым сельхозналогом, если один или несколько видов деятельности предпринимателя подпадают под ее применение. В основном ЕНВД уплачивается по различным видам услуг, в стационарной розничной торговле, общепите и т.д. Налог определяется исходя из 15% от вмененного дохода, рассчитанного с учетом базовой доходности и корректирующих коэффициентов. Базовая доходность (на 1 работающего, на кв. м. площади, на 1 торговое место и пр.) определяется Налоговым кодексом РФ, корректирующий коэффициент устанавливается местными органами власти. Сумма ЕНВД может быть уменьшена на сумму уплаченных страховых взносов в социальные фонды и пособие по временной нетрудоспособности, но не более чем на 50%.

Сроки подачи

Налоговым Кодексом РФ предусмотрено, что декларация для ИП в 2013 году должна быть представлена в следующие сроки:

Примечание. Налоговое управление будет распределять налоговый счет в соответствии с определенным ключом распределения, если вы. Бизнес с несколькими филиалами в разных муниципалитетах. . Торговый налог взимается в рассрочку отдельными муниципалитетами. То же самое относится, если вы перевели свой бизнес в другой муниципалитет в течение одного года.

Сколько стоит перепоручение работы

Ежегодная налоговая декларация за предыдущий календарный год должна ежегодно выплачиваться. Вы должны внести предоплату в торговый налог ежеквартально в следующие даты. Ставка авансового платежа за период составляет одну четверть налога, рассчитанного налоговым органом за последний год. В случае декларации бизнес-налога за текущий год вы должны заплатить дополнительный платеж или получить кредитную ноту.

| Система налогообложения | Налог | Налоговый период | Срок представления декларации |

| Общая | НДС | Квартал | 20 числа месяца, следующего за истекшим налоговым периодом |

| НДФЛ | Календарный год | ||

| НДФЛ | Прекращение деятельности в качестве ИП | В 5-дневный срок со дня прекращения деятельности | |

| ЕСХН | Календарный год | 31 марта года, следующего за истекшим налоговым периодом | |

| Прекращение деятельности в качестве сельхозтоваропроизводителя | 25 числа месяца, следующего за месяцем прекращения деятельности | ||

| УСН | Календарный год | 30 апреля года, следующего за истекшим налоговым периодом | |

| ЕНВД | Календарный квартал | 20-го числа первого месяца следующего налогового периода | |

| Акцизы | Календарный месяц | Последнего числа следующего месяца | |

| Налог на добычу полезных ископаемых | Календарный месяц | 25 числа следующего месяца |

Если пропущен срок предоставления декларации

В этом случае избежать определенных налоговых санкций не представляется возможным. За нарушение срока подачи декларации ст. 119 Налогового Кодекса РФ предусмотрен штраф в размере 5% от суммы, подлежащей уплате по данной декларации, за каждый месяц просрочки, но не более 30% указанной суммы и не менее 1000 руб.

Примечание: Для индивидуальных предпринимателей и товариществ, налог на торговлю с включением рекламной деятельности начинается и заканчивается с установкой операции. В случае корпораций налогообложение бизнеса начинается на регулярной основе с внесением записи в коммерческий регистр и заканчивается прекращением любой деятельности.

Для налогоплательщиков крайний срок для 31 декабря не изменился Май, переехал в 3 июня на выходные и в День Республики, как крайний срок для доставки модели. Расширение 770 распространяется также на упрощенную модель 770, которая может быть отправлена налоговыми заменителями в Финансовое управление, в том числе до 10 июля.

Кроме того будет взыскана пеня из расчета 1/300 ставки рефинансирования, установленной Центральным банком (ЦБ РФ) за каждый день просрочки.

Тогда как уплаты пени избежать не удастся, то уменьшить сумму штрафа можно попытаться, если сумма неуплаченного налога достаточно высока или срок просрочки предоставления декларации достаточно большой. Для этого необходимо вначале отправить декларацию, по которой сумма к уплате должна быть равна 0. За нарушение сроков представления декларации будет начислен штраф в размере 1000 руб. Затем надо оплатить налог, подать уточненную декларацию с отраженной в ней реальной суммой налога и уплатить сумму начисленной за просрочку уплаты пени.

Как и куда необходимо сдать декларации

Налоговые декларации сдаются предпринимателем в налоговую инспекцию по месту регистрации ИП (месту жительства). Бланки декларации ИПможно скачать на сайте Федеральной налоговой службы РФ или купить организациях, торгующих бланками. Если возникают трудности с заполнением, то необходимо помнить, что декларация ИП обычно представлена в налоговых инспекциях на стендах как образец.

Существует несколько вариантов подачи декларации:

- лично (или через представителя по доверенности) непосредственно работнику ИФНС, при этом надо подготовить паспорт и 2 экземпляра декларации, чтобы один из них сдать в налоговую инспекцию, а на другом проставить отметку о сдаче в установленный срок;

- по почте ценным письмом с описью вложения, которое будет подтверждать содержимое вложенного в конверт, при этом сроком сдачи декларации будет считаться день отправки письма по почте;

- по каналам связи в электронном виде, т.е. через Интернет через оператора связи, с которым заключен договор с оформлением на ИП электронной цифровой подписи (ЭЦП), либо через представителя (организацию, обладающую соответствующими возможностями и отправляющую декларацию под своей ЭЦП) по доверенности.

Ваш вопрос решён?

Задайте свой вопрос специалистам и получите бесплатное решение вашей проблемы!

Каким бы прибыльным бизнесом не занимался ИП, периодически происходят ситуации, когда поступающая на счет величина дохода не соответствует желаемому. Но даже в таких ситуациях нулевая налоговая декларация для ИП по упрощенке в 2017 году обязана быть предоставлена в срок в ФНС.

Каждый ИП обязан своевременно передать в ФНС декларацию. Подача декларации является обязательной процедурой. В случае отсутствия дохода упрощенцы должны предоставить нулевую декларацию.

Когда и зачем должна подаваться нулевая декларация

Передача данного вида документа упрощенцами предоставляется в ФНС раз в год.

Нулевая прибыль может быть подана в декларации лишь в трех случаях. Чаще всего основной причиной упрощенцы указывают отсутствие дохода. Но есть и другие.

Подаваться нулевая декларация может также в начале ведения деятельности. То есть если процесс регистрации ИП закончился как раз к окончанию налогового периода, то фактически он не мог осуществить финансовую деятельность, а значит, и получение прибыли в этой ситуации невозможно. Регулярно предоставляется нулевая декларация и упрощенцами, чей вид деятельности носит сезонный характер.

Такого термина, как «нулевая декларация», в законодательстве нет. Декларация — стандартный документ, предоставляющий информацию о доходах упрощенца. Вследствие отсутствия движения средств в нем указывается нулевая доходность. Подача такой декларации устраняет вероятность создания налоговой базы, используемой впоследствии в проведении перечисления в бюджет средств.

Стоит учесть, что даже при временной остановке ведения деятельности упрощенец обязан подавать декларацию. При не предоставлении ее в указанный срок ФНС имеет право наложить на ИП штрафные санкции.

Не стоит думать, что предоставляемая в налоговую нулевая декларация по упрощенке являет собой пустой документ. Он обязан быть полностью заполнен требуемой информацией. Даже при нулевой отчетности должны быть проведены расчеты налоговой базы. И хотя после отнимания всех расходов появится лишь сумма убытка, избежать оплаты налога не получится. ИП обязан осуществить оплату налога, величина которого составляет 1% дохода.

Исключением являются только те ИП, которые в виде объекта налогообложения используют поступающие доходы. При их фактическом отсутствии, то есть нулевом доходе, уплата налога не осуществляется.

Когда подавать и как заполнять декларацию

Подача документа с нулевым доходом упрощенцем должна быть предоставлена в ФНС за 2016 год до 30 апреля 2017 года. Декларация относится к обязательным документам, предоставляемым упрощенцами в указанный срок независимо от величины полученного за указываемый период дохода. Если в штате ИП числятся наемные работники, то при отсутствии дохода помимо нулевой декларации они обязаны передавать данные о численности работников, а также каждый квартал предоставлять информацию о расчетах РСВ-1, 4–ФСС.

Помимо этих видов расчетных документов, ИП также должен ежемесячно сдавать расчет СЗВ-М. При заполнении декларации при нулевом доходе ИП не осуществляется расчет налоговых сумм. Это единственный отличительный момент в сравнении с декларацией, заполняемой УСН при наличии дохода. Прочие требования, предъявляемые к заполнению документа, должны выполняться всеми ИП, использующими УСН.

Общие правила состоят из 8 пунктов:

- При заполнении документа на бумаге вносимые слова должны состоять только из печатных заглавных букв. В случае оформления документа на компьютере следует выбирать шрифт Courier New, кегль 16-18.

- Внесенные суммы отражаются только в полных рублях.

- Наличие помарки либо исправления является недопустимым.

- Для заполнения документа можно использовать пасту лишь черного цвета.

- Буквы должны быть вписаны в отдельные клетки.

- Во всех неиспользованных клетках должен стоять прочерк.

- Ноль не отражается в документе, вместо него ставится прочерк.

- Данный вид отчета прошивке не подлежит.

Упрощенка дает возможность многим ИП начать свою деятельность. Но от нулевой доходности никто не застрахован, причин для приостановления ведения деятельности много. Однако декларацию даже с нулевой отчетностью необходимо предоставлять в ФНС в срок.